La retraite est une étape importante de la vie qui nécessite une préparation financière adéquate. Il est essentiel de commencer à épargner tôt pour sa retraite afin de garantir une sécurité financière une fois que l’on cesse de travailler. Dans cet article, nous allons explorer différentes stratégies et moyens pour épargner efficacement en vue de sa retraite.

Pourquoi épargner pour sa retraite ?

Épargner pour sa retraite est essentiel pour maintenir un niveau de vie confortable une fois que l’on quitte la vie active. En effet, les revenus issus des régimes de retraite gouvernementaux et des employeurs peuvent ne pas suffire à couvrir l’ensemble des dépenses quotidiennes et des loisirs. De plus, le coût des soins de santé peut augmenter avec l’âge, ce qui rend l’épargne pour la retraite d’autant plus cruciale. Ainsi, il est important de se fixer des objectifs d’épargne à long terme afin de garantir une retraite sereine.

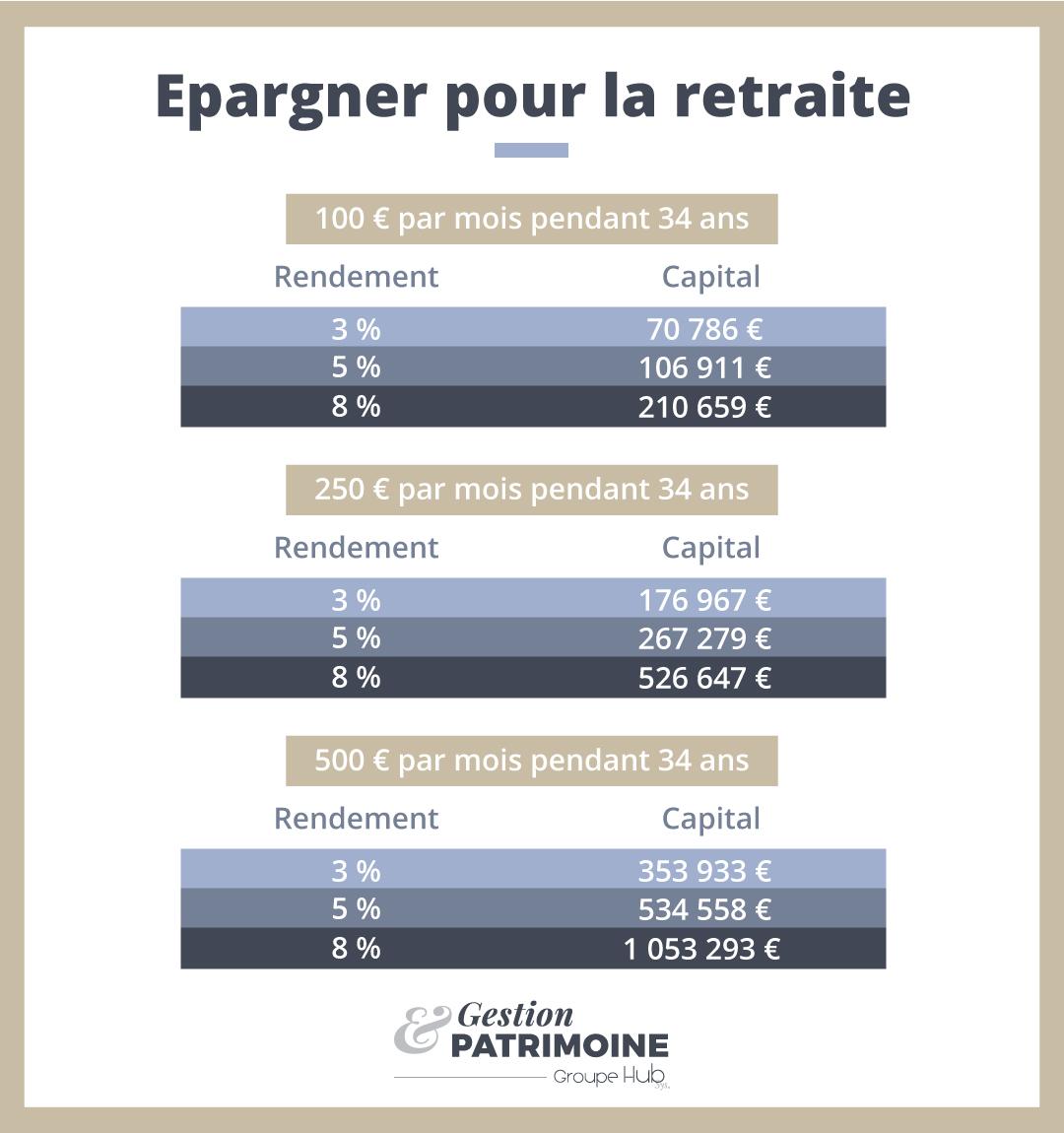

Investir dans une épargne retraite dès que possible offre l’avantage du temps. En commençant à épargner tôt, les fonds ont plus de temps pour croître et générer des rendements composés, ce qui peut augmenter de manière significative le montant de la retraite. En outre, épargner pour sa retraite permet d’éviter d’avoir à compter uniquement sur les prestations de retraite de l’État ou de l’employeur, offrant ainsi une plus grande indépendance financière.

Stratégies d’épargne retraite

Planifier un budget est un élément crucial pour épargner en vue de la retraite. Il est essentiel d’identifier les dépenses essentielles et non essentielles, ainsi que de déterminer combien d’argent il est possible d’épargner chaque mois. La création d’un budget équilibré permet de prioriser l’épargne pour la retraite et de limiter les dépenses superflues.

Utiliser des comptes d’épargne défiscalisés , tels que les comptes de retraite individuels (CRI) ou les comptes d’épargne libre d’impôt (CELI), peut offrir des avantages fiscaux. Ces types de comptes permettent de faire croître l’épargne sans payer d’impôts sur les intérêts ou les gains en capital. Il est recommandé de profiter de ces options pour maximiser l’efficacité de l’épargne pour la retraite.

En outre, investir dans des régimes de retraite d’entreprise peut également constituer une stratégie efficace. De nombreux employeurs offrent des régimes de retraite avec contribution de l’employeur, offrant ainsi un moyen supplémentaire d’épargner pour la retraite tout en bénéficiant de contributions complémentaires. Il est important de se renseigner sur les options disponibles et de participer activement à ces programmes pour maximiser ses économies retraite.

Investir judicieusement pour sa retraite

Investir dans des fonds de pension est un moyen largement utilisé pour épargner en vue de la retraite. Les fonds de pension offrent une diversification des investissements et sont gérés par des professionnels, ce qui peut être avantageux pour les épargnants qui ne sont pas familiers avec l’investissement en bourse. Il est important de choisir des fonds de pension adaptés à son profil d’investisseur et à ses objectifs de retraite.

En plus des fonds de pension, investir dans des actions et des obligations peut également être une stratégie efficace pour la retraite. Les actions offrent un potentiel de croissance à long terme, tandis que les obligations offrent généralement des revenus stables. Il est recommandé de diversifier son portefeuille d’investissement pour réduire les risques et maximiser les rendements potentiels.

Conseils pour maximiser l’épargne retraite

Commencer tôt est l’un des conseils les plus importants pour épargner en vue de la retraite. Plus l’on commence tôt, plus l’on peut bénéficier de l’effet des intérêts composés et de la croissance à long terme des investissements. Il est donc crucial de ne pas remettre à plus tard la constitution d’une épargne retraite.

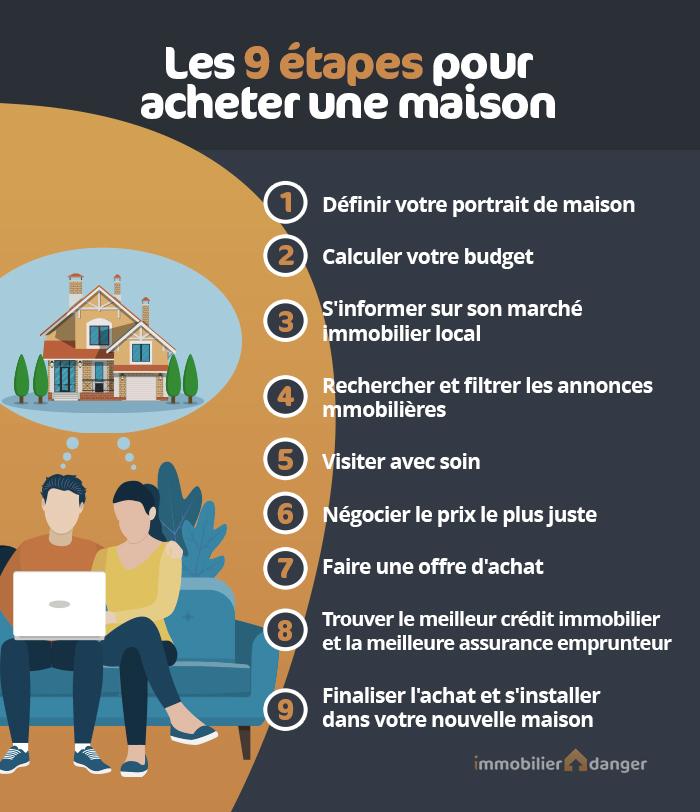

Réévaluer régulièrement ses objectifs permet de s’assurer que l’on est sur la bonne voie pour atteindre ses objectifs d’épargne retraite. En fonction des changements dans la vie, tels que le mariage, l’achat d’une maison ou l’arrivée d’enfants, il peut être nécessaire de revoir ses stratégies d’épargne pour s’adapter à de nouvelles priorités financières.

Faire appel à un conseiller financier peut être bénéfique pour établir un plan financier solide en vue de la retraite. Un conseiller financier peut fournir des conseils personnalisés et des stratégies d’investissement adaptées aux objectifs de retraite de chaque individu, offrant ainsi une perspective professionnelle sur la meilleure façon d’épargner pour la retraite.

Résumé des stratégies d’épargne retraite

| Stratégies | Avantages |

|---|---|

| Planifier un budget | Prioriser l’épargne, limiter les dépenses superflues |

| Utiliser des comptes défiscalisés | Avantages fiscaux, croissance de l’épargne sans payer d’impôts |

| Investir dans des régimes de retraite d’entreprise | Contributions de l’employeur, options complémentaires d’épargne |

| Investir dans des fonds de pension | Diversification, gestion professionnelle des investissements |

| Investir dans des actions et des obligations | Potentiel de croissance, revenus stables |

| Commencer tôt | Maximiser l’effet des intérêts composés |

| Réévaluer régulièrement ses objectifs | Adaptation aux changements de vie, ajustement des stratégies |

| Faire appel à un conseiller financier | Conseils personnalisés, stratégies d’investissement adaptées |

En conclusion, épargner pour sa retraite est une étape cruciale pour assurer une sécurité financière à long terme. En adoptant des stratégies d’épargne appropriées, investir judicieusement et réévaluer régulièrement ses objectifs, il est possible de maximiser ses économies pour garantir une retraite confortable et sans souci financiers.